近日,国家税务总局发布《关于优化企业所得税年度纳税申报表的公告》(国家税务总局公告2025年第1号),对《中华人民共和国企业所得税年度纳税申报表(A类,2017年版)》的部分表单和填报说明进行修订。

近日,国家税务总局发布《关于优化企业所得税年度纳税申报表的公告》(国家税务总局公告2025年第1号),对《中华人民共和国企业所得税年度纳税申报表(A类,2017年版)》的部分表单和填报说明进行修订。那么,年度纳税申报表优化后,填报研发费用加计扣除有哪些注意点?

注意点一:

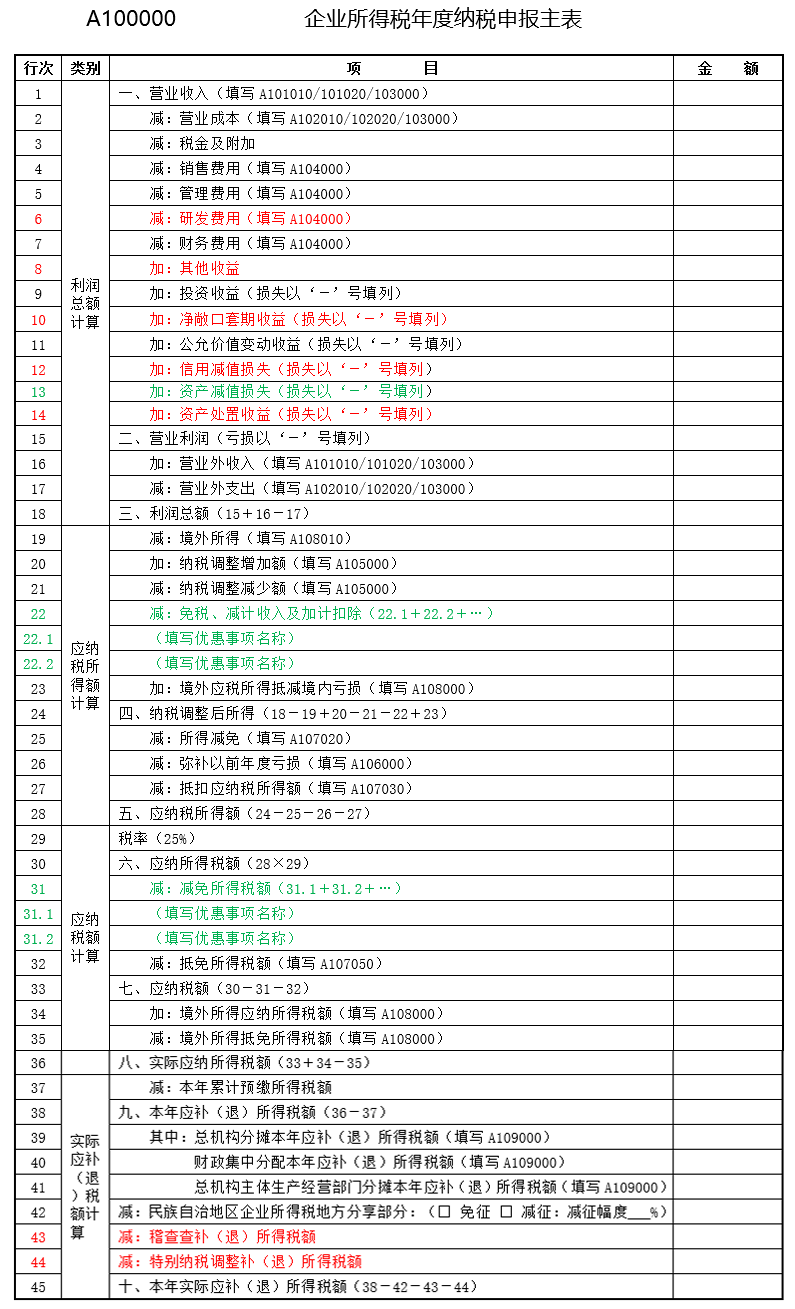

取消《免税、减计收入及加计扣除优惠明细表》(A107010)和《减免所得税优惠明细表》(A107040),将“免税、减计收入及加计扣除”和“减免所得税额”相关优惠事项整合至企业所得税年度纳税申报主表。

纳税人可在主表“第22.1行、第22.2行……”填报研发费用加计扣除等优惠事项的具体名称和本年累计金额。

下面为大家整理了主表的新增、修改情况,大家可查看下表,红色为主表新增部分,绿色为主表修改部分。

注意点二:

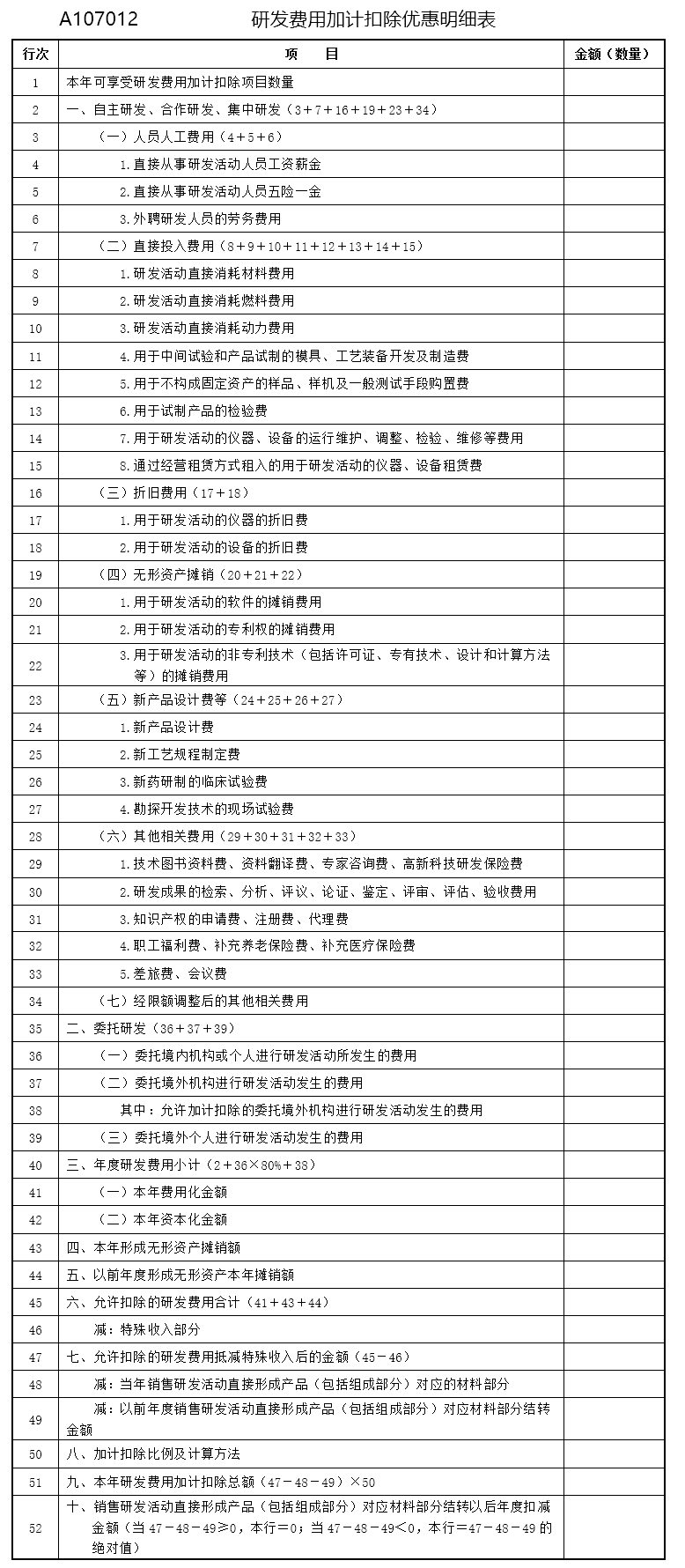

修订《研发费用加计扣除优惠明细表》(A107012)。

考虑到《财政部 税务总局 科技部关于加大支持科技创新税前扣除力度的公告》(2022年第28号)已经废止,纳税人无需分别计算前三季度、第四季度研发费用金额。因此,删除了《研发费用加计扣除优惠明细表》(A107012)中的相关行次,并对“加计扣除比例及计算方法”的填报口径进行调整。

下面准备了最新的《研发费用加计扣除优惠明细表》,大家可查看下表进一步了解。

注意点三:

纳税人根据享受研发费用加计扣除的情况据实填写《研发费用加计扣除优惠明细表》(A107012)。

纳税人根据研发支出辅助账样式选择填报不同行次。当纳税人使用《2021版研发支出辅助账样式》或者使用自行设计研发支出辅助账样式时,第3行“(一)人员人工费用”、第7行“(二)直接投入费用”、第16行“(三)折旧费用”、第19行“(四)无形资产摊销”、第23行“(五)新产品设计费等”、第28行“(六)其他相关费用”等行次下的明细行次无需填报,上述行次不执行规定的表内计算关系。填报完毕后,记得检查第51行“九、本年研发费用加计扣除总额”与主表(A100000)第22行下对应项目金额是否一致!

注意点四:

对于资本化的研发支出,在无形资产形成年度,第2行“一、自主研发、合作研发、集中研发”至第39行“(三)委托境外个人进行研究活动发生的费用”应包含当年度及以前年度为该项无形资产的所有研发支出;尚未形成无形资产的年度和形成无形资产之后的年度,第2行至第39行不包含该项无形资产的研发支出。

相关推荐

-

告别“拖后补”:一文读懂新版《欠税公告办法》

后来已经把税款和滞纳金都补齐了,在公告内容中仍然可能保留“曾经发生欠税并产生滞纳金”的记录。实践中不少企业存在“先拖后补”的习惯,在新的制度环境下,“先拖一拖”的做法,合规成本已经远远不止滞纳金。

-

畅通市场退出与再生通道,助力统一大市场建设

日前,国家税务总局与最高人民法院联合印发《关于企业破产程序中若干税费征管事项的公告》(以下简称《公告》),对企业破产程序涉及的税费债权申报、征收管理、纳税缴费信用修复等关键事项予以明确。

-

强化数据交换 严防“买单配票”

笔者查询中国裁判文书网发现,2021年至今,案件名称包含“骗取出口退税”的1918份判决书中,96%的案件按照“虚开增值税专用发票、用于骗取出口退税、抵扣税款发票罪”定罪。