2022年企业所得税汇算清缴正在进行,增值税加计抵减部分的企业所得税处理你都了解了吗?今天小编将通过以下两个问题带你搞懂增值税加计抵减部分的企业所得税处理。接着往下看吧~

2022年企业所得税汇算清缴正在进行,增值税加计抵减部分的企业所得税处理你都了解了吗?今天小编将通过以下两个问题带你搞懂增值税加计抵减部分的企业所得税处理。接着往下看吧~

问题一:增值税加计抵减的部分是否需要缴纳企业所得税?

答:根据《企业所得税法》规定,企业以货币形式和非货币形式从各种来源取得的收入,为收入总额。包括:特许权使用费收入、接受捐赠收入、其他收入等。

根据《财政部 国家税务总局关于专项用途财政性资金企业所得税处理问题的通知》(财税〔2011〕70号)规定,企业从县级以上各级人民政府财政部门及其他部门取得的应计入收入总额的财政性资金,凡能同时符合能够提供规定资金专项用途的资金拨付文件、财政部门或其他拨付资金的政府部门对该资金有专门的资金管理办法或具体管理要求、条件的,可以作为不征税收入在计算应纳税所得额时从收入总额中减除,同时要求该资金以及以该资金发生的支出单独进行核算。

因此,增值税加计抵减优惠部分属于政府补助,不符合不征税收入的条件,应按规定缴纳企业所得税。

问题二:增值税加计抵减的部分,在申报企业所得税年报时填在哪儿?

答:次月申报期实际缴纳税款时,就实际抵减的加计抵减额计入“其他收益”科目。那么在申报企业所得税年报时填在哪儿?

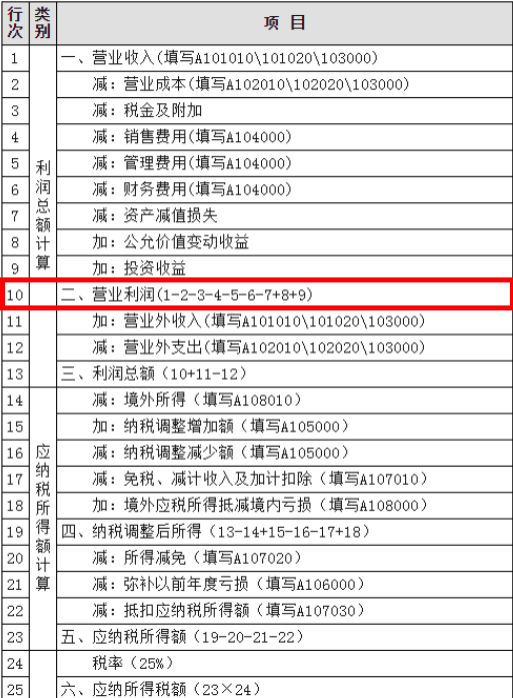

填写在A100000 《中华人民共和国企业所得税年度纳税申报表(A类)》中。本部分未设“其他收益”项目,对于已执行《财政部关于修订印发2018年度一般企业财务报表格式的通知》(财会〔2018〕15号)的纳税人,在《利润表》中归集的“其他收益”项目则无需填报,同时第10行“二、营业利润”按照《利润表》“营业利润”项目直接填报,不执行“第10行=第1-2-3-4-5-6-7+8+9行”的表内关系。

相关推荐

-

干货分享:税费优惠政策指引怎么用

今年以来,为了方便各经营主体及时了解适用税费优惠政策,国家税务总局发布了《出口退税“一本通”电子手册》《支持小微企业和个体工商户发展税费优惠政策指引(1.0)》《支持协调发展税费优惠政策指引》《研发费用加计扣除政策执行指引(2.0版)》等8个税费优惠政策指引…