近年来,为促进企业设备更新和技术升级,持续激发市场主体创新活力,我国持续出台设备、器具一次性扣除政策。

近年来,为促进企业设备更新和技术升级,持续激发市场主体创新活力,我国持续出台设备、器具一次性扣除政策。今天,小编为大家详细梳理设备、器具企业所得税一次性扣除政策,准确把握设备、器具企业所得税税前扣除政策,看这一篇就够了!

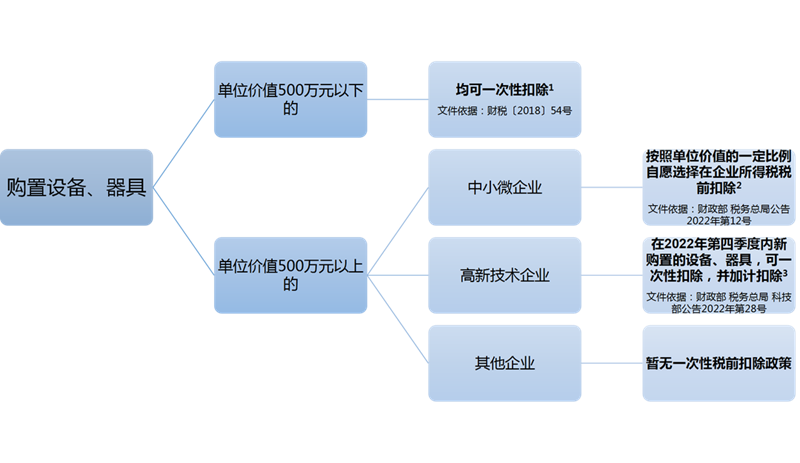

话不多说,先上图~

详解1:企业新购置的设备、器具,单位价值500万元以下

(1)文件依据:《财政部 税务总局关于设备 器具扣除有关企业所得税政策的通知》(财税〔2018〕54号);《国家税务总局关于设备 器具扣除有关企业所得税政策执行问题的公告》(国家税务总局公告2018年第46号);

(2)适用对象:所有企业;

(3)政策期间:2018年1月1日-2023年12月31日(根据财政部 税务总局公告2021年第6号规定,该政策执行期限延长至2023年12月31日);

(4)政策内容:企业在政策期间内新购进的设备、器具,单位价值不超过500万元的,允许一次性计入当期成本费用在计算应纳税所得额时扣除,不再分年度计算折旧。

详解2:中小微企业新购置设备、器具,单位价值500万元以上

(1)文件依据:《财政部 税务总局关于中小微企业设备器具所得税税前扣除有关政策的公告》(财政部 税务总局公告2022年第12号);

(2)适用对象:中小微企业,具体来说是指从事国家非限制和禁止行业,且符合以下条件的企业:①信息传输业、建筑业、租赁和商务服务业:从业人员2000人以下,或营业收入10亿元以下或资产总额12亿元以下;②房地产开发经营:营业收入20亿元以下或资产总额1亿元以下;③其他行业:从业人员1000人以下或营业收入4亿元以下。

(3)政策期间:2022年1月1日-2022年12月31日;

(4)政策内容:中小微企业在政策期间内新购进的设备、器具,单位价值在500万元以上的,按照单位价值的一定比例自愿选择在企业所得税税前扣除。其中,企业所得税法实施条例规定最低折旧年限为3年的设备器具(如:电子设备),单位价值的100%可在当年一次性税前扣除;最低折旧年限为4年、5年、10年的(如:运输工具),单位价值的50%可在当年一次性税前扣除,其余50%按规定在剩余年度计算折旧进行税前扣除。

详解3:高新技术企业新购置的设备、器具

(1)文件依据:《财政部 税务总局 科技部关于加大支持科技创新税前扣除力度的公告》(财政部 税务总局 科技部公告2022年第28号);

(2)适用对象:在2022年第四季度内具有高新技术企业资格的企业,条件和管理办法按照国科发火〔2016〕32号执行;

(3)政策期间:2022年10月1日-2022年12月31日;

(4)政策内容:符合条件的高新技术企业在政策期间内新购进的设备、器具,允许当年一次性全额在计算应纳税所得额时扣除,并允许在税前实行100%加计扣除。

详解4:设备、器具的定义及购置时点的确认,享受方式

(1)文件依据:《国家税务总局关于设备 器具扣除有关企业所得税政策执行问题的公告》(国家税务总局公告2018年第46号);

(2)设备、器具:是指除房屋、建筑物以外的固定资产;

(3)购置时点的确认:①以货币形式购进的固定资产,除采取分期付款或赊销方式购进外,按发票开具时间确认;②以分期付款或赊销方式购进的固定资产,按固定资产到货时间确认;③自行建造的固定资产,按竣工结算时间确认;

(4)享受方式:由企业按照“自行判别,申报享受,相关资料留存备查”的方式享受。主要留存备查资料为:①有关固定资产购进时点的资料(如以货币形式购进固定资产的发票,以分期付款或赊销方式购进固定资产的到货时间说明,自行建造固定资产的竣工决算情况说明等);②固定资产记账凭证;③核算有关资产税务处理与会计处理差异的台账。

相关推荐

-

干货分享:税费优惠政策指引怎么用

今年以来,为了方便各经营主体及时了解适用税费优惠政策,国家税务总局发布了《出口退税“一本通”电子手册》《支持小微企业和个体工商户发展税费优惠政策指引(1.0)》《支持协调发展税费优惠政策指引》《研发费用加计扣除政策执行指引(2.0版)》等8个税费优惠政策指引…